不動産所得にかかる税金は?不動産法人を活用する8つのメリットも解説

不動産オーナー様の累進課税による税負担の軽減には、不動産法人の活用が避けられません。 不動産法人を活用することで、ご家族への所得分散が可能になり、所得税対策のみならず相続税の節税・納税・分割の対策が可能となります。 また、次世代の承継者に賃貸経営のバトンタッチを早期に行うことも可能となります。 本記事では、不動産所得にかかる税金と、不動産法人を活用する8つのメリットについて解説します。

Point

- 不動産所得が大きくなるほど、所得税の累進課税により税負担が増える

- 不動産法人の活用は、所得税・住民税・事業税の節税に繋がる

- 不動産法人の活用は、相続税の節税・納税・分割対策に繋がる

-

目次

不動産所得にかかる税金

不動産所得を得ると、さまざまな税金がかかります。

ここでは、所得税・住民税・事業税の3つの税金について解説します。

所得税:累進課税で税率が変わる

所得税は、課税所得が多いほど税率が高くなる「累進課税」が採用されています。

| 課税される所得金額 | 税率(※) | 控除額 |

|---|---|---|

| ~195万円 | 5.105% | 0円 |

| ~330万円 | 10.21% | 97,500円 |

| ~695万円 | 20.42% | 427,500円 |

| ~900万円 | 23.483% | 636,000円 |

| ~1,800万円 | 33.693% | 1,536,000円 |

| ~4,000万円 | 40.84% | 2,796,000円 |

| 4,000万円超 | 45.945% | 4,796,000円 |

右にスクロールできます→

※税率には、復興特別所得税が2.1 %課税されています。

上記表の通り、課税所得が4,000万円以上になると、所得税と復興特別所得税を合わせて45.945%の所得税率になります。

住民税:一律10%の所得割

住民税は、所得に対して一律10%が課税されます。

これは「所得割」と呼ばれ、所得税とは異なり、税率は一定です。

事業税:不動産所得が一定規模以上の場合に課税

不動産所得が事業的規模と認められる場合、事業税(税率5%)が課されます。

▼計算式

(不動産所得+青色専従者給与+青色申告特別控除−290万円)×5%

なお、不動産の貸付規模が小さい場合(事業と称するに至らない一定以下である場合)は、事業税が課税されないこともあります。

所得税、住民税、事業税の合算税率表

不動産所得にかかる税金は、これら3つ(所得税・住民税・事業税)を合算して考える必要があります。

課税所得が増えるほど合計税率も高くなるため、節税対策が重要です。

▼個人の税率

| 所得金額 | 所得税率 | 復興特別所得税 | 控除額 | 住民税率 | 事業税率 | 合計税率 |

|---|---|---|---|---|---|---|

| ~195万円 | 5% | 0.105% | 0円 | 10% | 5% | 20.105% |

| ~330万円 | 10% | 0.210% | 97,500円 | 25.210% | ||

| ~695万円 | 20% | 0.420% | 427,500円 | 35.420% | ||

| ~900万円 | 23% | 0.483% | 636,000円 | 38.483% | ||

| ~1,800万円 | 33% | 0.693% | 1,536,000円 | 48.693% | ||

| ~4,000万円 | 40% | 0.840% | 2,796,000円 | 55.840% | ||

| 4,000万円超 | 45% | 0.945% | 4,796,000円 | 60.945% |

右にスクロールできます→

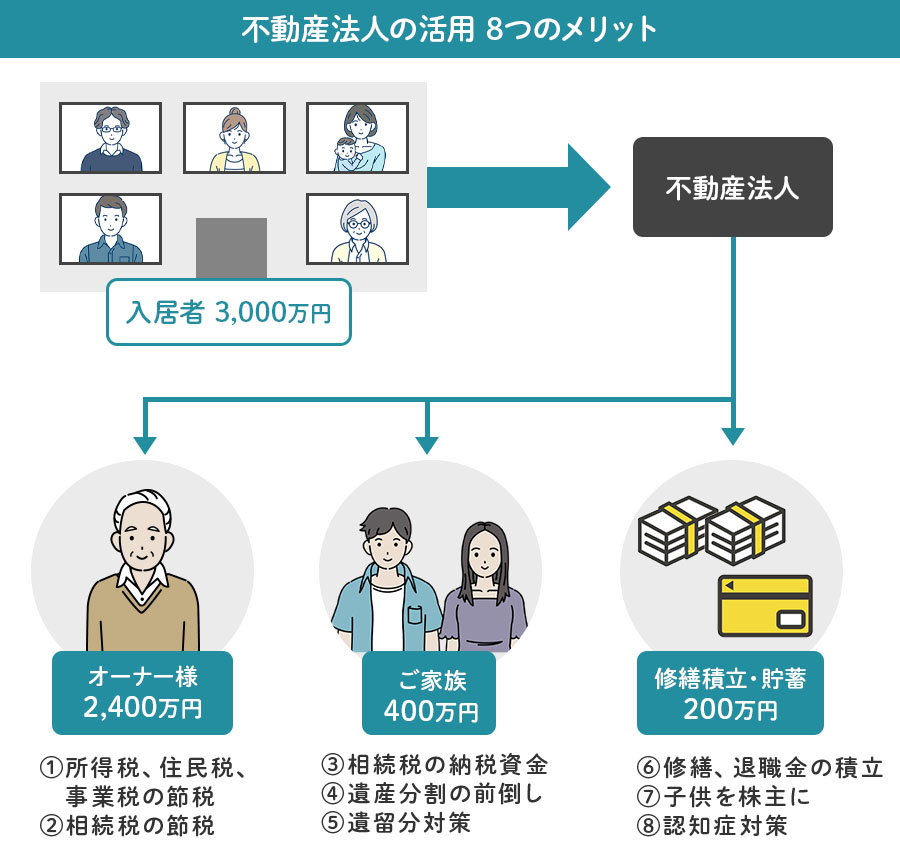

不動産法人の活用8つのメリット

不動産経営を法人化することで、税金対策や相続対策など、さまざまなメリットがあります。

ここでは、不動産法人を活用することで得られる代表的な8つのメリットを解説します。

①所得税、住民税、事業税の節税

不動産収入の一部を法人に移転することで、個人の不動産所得は減少します。 これにより、所得税・住民税・事業税の負担を軽減することが可能です。

また、所得が分散されることで、累進課税による高税率の回避にもつながります。 特に高所得のオーナー様にとっては、大きな節税効果が期待できます。

②相続税の節税

所得税、住民税及び事業税を支払った残りが、オーナー様の金融資産として将来の相続財産となり、毎年蓄積され増加していきます。 この一部を毎年法人へ移転させることで、相続財産の増加を抑制することができます。

したがって、相続税の累進税率を回避することが可能となるのです。

▼相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1憶円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

③相続税の納税資金

法人に移した不動産所得を、後継者であるお子さまに役員報酬として支給することで、将来の相続税の納税資金を貯めることがができます。

他の所得と合算して所得税と住民税は掛かりますが、お子様の税率は一般的にオーナー様ほどの高税率ではないことが多く、税負担は比較的軽いと言えます。 したがって、オーナー様にかかっていた高額な所得税を回避し、相続税の課税対象にならない将来の納税資金を、子供達の口座で貯めていくことが可能となるのです。

④遺産分割の前倒し

法人からご家族へ支給される役員報酬は、本来法人がなければ支払われていなかった金銭であり、これを役員報酬という形で支給することで遺産分割の前倒し効果が生じます。 後継者を役員に任命し、職務執行の対価として役員報酬を支給することで、実は遺産分割の前倒しという副次効果を生むことになります。

⑤遺留分対策

役員報酬として支給された金銭は、職務執行の対価として妥当な金額である限り、他の相続人から将来遺留分請求されるということはありません。

したがって、確実に受給者に帰属する金銭とすることができます。

⑥修繕、退職金の積立

個人で修繕費を積み立てると相続税の対象になりますが、法人で積み立てることで直接的な課税を回避できます。 さらに、法人では将来の退職金の積立も可能です。

もちろん法人で生じた利益に対しては、法人税等が課税されますが、その税率は以下になっており、個人よりも圧倒的に低くなっています。

▼法人の税率

| 所得金額 | 法人税・住民税・事業税率計 |

|---|---|

| ~400万円 | 21.37% |

| ~800万円 | 23.17% |

| 800万円超 | 33.58% |

⑦子供を株主に

法人の株主を、オーナー様ではなく後継者であるお子様等にしておくことで、法人で蓄積された資産についての相続税の課税を一代飛ばしでいったん回避することができます。

こうすることで、法人内に蓄積した修繕積立や退職金積立への相続税の課税を当面避けられます。

⑧認知症対策

オーナー様が将来認知症になると、各種契約行為を行えず、預金口座の資金移動も困難になります。

個人のままで直接入居者との賃貸契約や入出金業務を行っている場合、認知症になると賃貸経営に支障をきたします。

この点法人で賃貸物件の所有や借上などを行っておけば、賃貸契約を問題なく行うことができ、入出金も法人がコントロールすることが可能となります。

まとめ

累進課税による高額な所得税対策のみならず、相続税の節税・納税・分割までの対策が可能になる不動産法人の活用は不動産オーナー様には必須の対策です。 上記8つのメリットが得られる可能性がありますので、ぜひ法人化を検討してみてください。

不動産法人化をご検討中の方、不動産節税や相続税対策、不動産経営にご興味がある方は、下記よりお気軽にお問い合わせください。

この記事のライター・監修者

ジャスティス税理士法人

不動産オーナー様向け税務に特化した税理士法人。

不動産法人の有効活用、相続税対策の他、税務調査対策を意識した相続税申告を得意としています。多くの顧問先様に法人を活用した所得税対策と相続税対策、納税資金対策、遺産分割対策を同時に進めています。

ジャスティス税理士法人さんの記事一覧

CONTACT

まずは気軽にご相談ください

- 相続の悩みを聞いてほしい!

- 土地活用について

相談したい! - 事業継承について

相談したい!

お電話でのご相談・

お問い合わせ

受付時間 10:00~17:00(水曜・日曜定休)