「固定資産税評価額」は、固定資産税を算出する際に基準となる価格です。この記事では、固定資産税評価額の概要や、どのように調べればよいのかをご説明します。所有する不動産の税額を知りたい方、これから不動産の購入や相続の可能性がある方はぜひお読みください。

Point

- 固定資産税を算出する際には、「固定資産税評価額」が基準になる

- 固定資産税評価額は、毎年送付される明細書や市区町村役場で確認できる

- 土地には固定資産税評価額を含め、5つの価格が付いている

-

目次

固定資産税評価額の全体像

マンションや一戸建て(一軒家)などを購入すると、「固定資産税」が発生します。「いくらくらい支払う必要があるの?」と不安を感じている方も少なくないでしょう。この固定資産税を算出するうえで基準となるのが、「固定資産税評価額」です。

はじめに、固定資産税と固定資産税評価額の概要について確認しておきましょう。

「固定資産税」とは

固定資産税は、土地や建物などを所有している場合に支払わなければならない税金で、毎年1月1日時点で所有権を持つ固定資産(土地や家屋、償却資産など)に対して課税されます。マンションや一戸建てを所有している場合は、土地と建物の両方が課税対象です。不動産を共有しているケースでは、持分(所有権の割合)に応じて金額が決められます。

固定資産税の支払いは毎年発生し、4月から6月ごろ(自治体によって異なる)になると、1月1日時点における所有者宛に納付書が送られます。納付書は4枚に分かれており、年4回ある指定月の締め切り日に合わせて納付しなければなりません。

「固定資産税評価額」とは

固定資産税評価額は、固定資産税を算出するために使用する基準です。固定資産税は、次のように算出します。

固定資産税=固定資産税評価額×1.4%

固定資産税評価額は、「固定資産評価基準」にのっとって各自治体が個別に決定します。一般的に、土地の固定資産税評価額は時価の約70%が目安となりますが、土地のある地域や形状、面積、道路へ面しているか否かなどによって違いがあります。建物なら、請負工事金額の約50~60%が目安。ただし、これは新築時であって、築年数や家の規模、構造などによっても評価額は異なります。

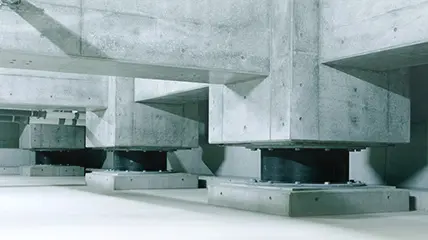

評価額は建物の構造や面積によって違う

同じ床面積の家が二つあったとしても、固定資産税の金額が同じとは限りません。建てるためにかかった費用が高い家ほど、固定資産税評価額も高くなると覚えておきましょう。同じ床面積であれば、木造住宅より鉄筋コンクリート造住宅のほうが高額になります。キッチンやトイレなどの設備の質や数なども影響します。

固定資産税評価額の見直しは3年に一度

固定資産税評価額は、3年に一度見直しが行われます。見直しが行われる理由は、国土交通省によって出される公示価格(公示地価)が3年に一度「評価替え」(評価額を適正な価格に見直す作業)されることになっており、時価の約70%を目安としている固定資産税評価額が乖離(かいり)しないようにするためです。

固定資産税評価額は最終的に、自治体が委託した固定資産評価員(不動産鑑定士)の評価に基づき自治体が決定します。固定資産税評価額はつねに一定ではないこと、そのため固定資産税の納付額は3年ごとに変わる可能性があることを覚えておきましょう。

固定資産税評価額を使って算出できるもの

固定資産税評価額が算出基準となるのは、固定資産税だけではありません。土地や家を取得したときに課される「不動産取得税」、登記するときに課される「登録免許税」、市街化区域に土地や家を所有していると課される「都市計画税」を算出するときにも用いられます。

算出方法は次のとおりです。

- 不動産取得税 = 固定資産税評価額×4%

- 登録免許税 = 固定資産税評価額×登記内容に応じた所定の税率

- 都市計画税 = 固定資産税評価額×0.3%

固定資産税評価額の調べ方

固定資産税額を算出するには、固定資産税評価額を把握しておかなければなりません。以下では、固定資産税評価額の確認方法についてご紹介します。

所有する不動産の固定資産税評価額は?

自分の所有する土地や建物の固定資産税評価額を確認する方法は、二つあります。

固定資産税課税明細書で確認する

固定資産税評価額は、毎年自治体から送付される「固定資産税課税明細書」を見れば確認できます。明細書を紛失してしまった場合は、不動産を管轄する市区町村役場で取得可能です。

役場で取得する場合は、運転免許証などの身分証明書が必要です。所有者以外が取得する場合は、あわせて委任状を用意しましょう。

固定資産課税台帳で確認する

固定資産税台帳とは、土地や建物に関する所在や所有者、評価額などが記載された帳簿です。各市町村役場で閲覧できます。ただし、閲覧には運転免許証などの本人確認書類、本人以外の場合は委任状が必要です。

毎年4月から数ヶ月の間に限り、所有する不動産の価値が近隣の不動産と乖離していないか、適正かどうかを比較できる「縦覧制度(じゅうらんせいど)」が利用できます。

これから購入する不動産の固定資産税評価額の調べ方

建物や土地の購入を控えている場合、事前に評価額を知ることができれば、所有後の金銭計画が明確になるでしょう。

新築住宅であれば、ハウスメーカーなどに尋ねれば概算金額を教えてもらえることが多いです。中古住宅なら、すでに固定資産税評価額は決まっているため、不動産仲介会社に尋ねてみることをおすすめします。

土地には固定資産税評価額以外にも価格がある

ここまで、固定資産税の金額を決めるのは固定資産税評価額であるとご説明してきました。しかし、土地にはその他にも価格が付いていることをご存じでしょうか?「一物五価(いちぶつごか)」という言葉があるように、土地には5つの価格が存在します。基準地価を除いて、「一物四価(いちぶつよんか)」と表現するケースも一般的です。

以下では、固定資産税評価額以外の4つの価格について見ていきます。

公示価格(公示地価)

公示価格は、国土交通省によって公示される価格です。国土交通省の審議会でもある土地鑑定委員会が発表するもので、全国約3万箇所の基準値を不動産鑑定士が鑑定し、毎年1月1日時点の評価が3月下旬に公示されます。

主に公共事業の用地買収などにおいて、この価格が基準とされます。公示価格は、国土交通省の「不動産情報ライブラリ」で確認することが可能です。

基準地価

基準地価は各都道府県によって発表され、毎年7月1日時点の全国約2万箇所の基準値の評価がもとになった価格です。基準地価の基準値と公示価格の基準値は、同じ場所が選ばれる場合があります。

基準地価は、国土交通省の「国土交通省地価公示・都道府県地価調査」のページで確認しましょう。なお、こちらで上述の公示価格も調べることができます。

時価(実勢地価)

時価は、土地を実際に売買した際の価格、あるいは土地周辺の取引事例から推定した価格です。国土交通省の「不動産情報ライブラリ」を見れば確認できます。

一般的に固定資産税評価額は時価の70%程度であるため、固定資産税評価額がわかれば時価を推測することも可能です。

相続税路線価

相続税路線価とは、贈与税や相続税の課税基準となる価格です。国税庁が選出した基準値の道路価格をもとに、その道路に面した土地の価格が算出されます。国税庁の「財産評価基準書路線価図・評価倍率表」で調べてみましょう。

固定資産税評価額の正しい金額を知ろう

固定資産税の金額を知るには、まず固定資産税評価額を確認する必要があります。評価額は、毎年送付されてくる明細書や市町村役場で調べられるので、気になる方はチェックしておきましょう。不動産を購入する前であっても、おおよその額は把握できます。確認しておけば、購入後の資金計画の見通しを立てるのに役立つでしょう。

固定資産税や固定資産税評価額について詳しく知りたい方、土地活用について専門家に相談したいという方は、下記よりお気軽にお問い合わせください。

CONTACT

まずは気軽にご相談ください

- 相続の悩みを聞いてほしい!

- 土地活用について

相談したい! - 事業継承について

相談したい!

お電話でのご相談・

お問い合わせ

受付時間 10:00~17:00(水曜・日曜定休)